Page 55 - 《橡塑技术与装备》2025年5期

P. 55

综述与专论

SPECIAL AND COMPREHENSIVE REVIEW

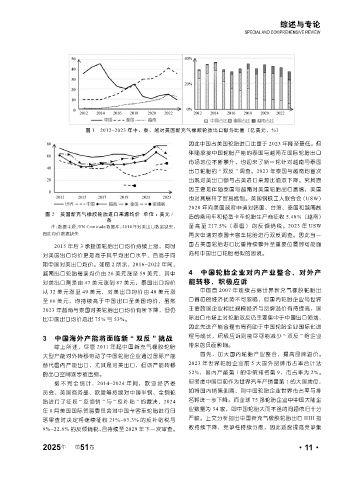

图 1 2012~2023 年中、泰、越对美国新充气橡胶轮胎出口额与比重(亿美元,%)

因此中国占美国轮胎进口比重于 2023 年降至最低。但

伴随承接中国轮胎产能的泰国与越南在国际轮胎出口

市场地位不断攀升,也迎来了新一轮针对越南与泰国

出口轮胎的 “ 双反 ” 调查。2023 年泰国与越南均首次

出现对美出口额与占美进口来源比值双下降。究其原

因主要是伴随泰国与越南对美国轮胎出口激增,美国

也对其展开了贸易抵制。美国钢铁工人联合会(USW)

2020 年向美国政府申请对韩国、台湾、泰国和越南制

图 2 美国新充气橡胶轮胎进口来源均价 单位 :美元 / 造的乘用车和轻型卡车轮胎生产商征收 5.48%(越南)

条

注:数据来源: UN Comtrade 数据库, 2014 年对美出口数量缺失, 至高至 217.5%(泰国)的反倾销税。2023 年 USW

因此均价数据缺失 再次申请对泰国卡客车轮胎进行双反调查。因此当一

国占美国轮胎进口比重持续攀升至重要位置时可能面

2015 年后 3 承接国轮胎出口均价持续上涨,同时

对美国出口均价更是高于其平均出口水平,且高于同 临和中国出口轮胎相似的困境。

期中国对美出口均价。如图 2 所示,2016~2022 年间,

越南出口轮胎每条均价由 26 美元涨至 59 美元,其中 4 中国轮胎企业对内产业整合,对外产

对美出口则是由 47 美元涨到 87 美元,泰国出口均价 能转移,积极应诉

从 32 美元涨至 49 美元,对美出口均价由 40 美元涨 中国自 2007 年连续占据世界新充气橡胶轮胎出

至 66 美元,均持续高于中国出口至美国均价,虽然 口首位的经济优势不可忽略,但国内轮胎企业与世界

2023 年越南与泰国对美轮胎出口均价有所下降,但仍 主要跨国企业相比规模经济与品牌溢价有待提高,国

比中国出口均价高出 75% 与 53%。 际进口市场上对轮胎双反仍主要集中于中国出口领域,

因此先进产能合理布局有助于中国轮胎企业国际化进

3 中国海外产能将面临新 “ 双反 ” 挑战 程与成长,积极应诉则能尽可能减少 “ 双反 ” 给企业

综上所述,尽管 2011 年起中国新充气橡胶轮胎 带来的负面影响。

大型产能对外转移带动了中国轮胎企业通过国际产能 首先,加大国内轮胎产业整合,提高品牌溢价。

替代国内产能出口,尤其是对美出口,但该产能转移 2023 年世界轮胎企业前 5 大国外品牌市占率合计达

的出口空间逐步被压缩。 52%,国内产能第 1 的中策排名第 9,市占率为 2%。

据不完全统计,2014~2024 年间,欧亚经济委 但考虑中国目前作为世界汽车产销量第 1 的大国地位,

员会、美国商务部、欧盟等持续对中国半钢、全钢轮 如将国内销售剥离,则中国轮胎企业世界市占率与排

胎进行了征收 “ 反倾销 ” 与 “ 反补贴 ” 的裁决,2024 名将进一步下降。而全球 75 强轮胎企业中中国大陆企

年 8 月美国国际贸易委员会对中国卡客车轮胎进行日 业数量为 34 家,即中国轮胎大而不强的问题依旧十分

落审查时决定将继续征收 21%~63.3% 的反补贴税与 严峻。上文分析指出中国新充气橡胶轮胎出口 HHI 指

9%~22.6% 的反倾销税,且持续至 2029 年下一次审查。 数持续下降,竞争性持续分散,因此适度提高竞争集

年

2025 第 51 卷 ·11·